¿Cómo presentar el Modelo 347 de operaciones con terceras personas? ¿Y quiénes están obligados a presentar el Modelo 347? Son dos preguntas frecuentes, si tú también te las estás haciendo, ¡enhorabuena! has llegado al sitio adecuado, te vamos a ayudar en cada paso del camino.

Llega febrero, el mes del amor, y Hacienda en lugar de pedirte que le envíes unas bonitas flores lo que quiere es que, como autónomo o sociedad, presentes el Modelo 347 de operaciones con terceras personas de más de 3.005,06 euros.

La AEAT siempre tan cariñosa…

Sin embargo, puedes estar tranquilo. Si tienes en cuenta todo lo que voy a contarte hoy, cómo presentar el Modelo 347 será para ti coser y cantar. Yo te ayudo.

Lee con calma este artículo de mi Blog y al final podrás DESCARGARTE mi «Guía sobre cómo presentar el Modelo 347». Y, si tienes cualquier duda sobre cómo usar esta Guía, déjame un comentario aquí debajo.

¿Qué vas a encontrar en este post?

¿Qué es el Modelo 347?

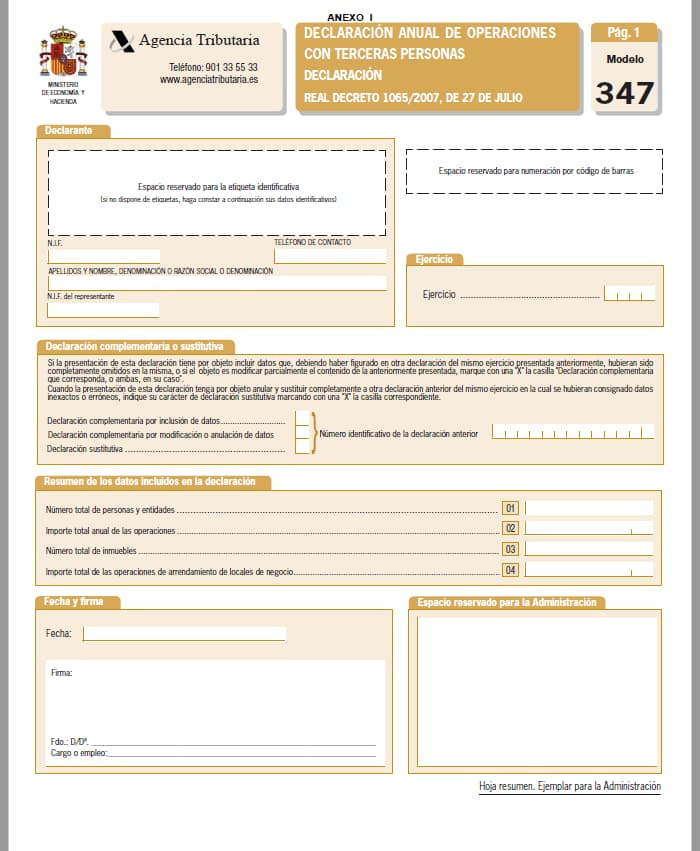

El Modelo 347 es una declaración informativa anual en la que indicas las operaciones que suman más de 3.005,06 euros en el año con la misma persona, aunque esa persona no sea empresario. Hacienda quiere saber quiénes son tus clientes y proveedores más importantes, cruzar datos, y comparar si lo que ellos declaran coincide con lo que declaras tú.

Por este motivo es tan importante saber cómo presentar el modelo 347.

Recuerda, Hacienda es de las pocas Adminstraciones que funciona en la práctica como una empresa privada. Su objetivo principal es recaudar y recaudar, y ganar y ganar cada vez más dinero.

Hacienda lo que quiere es pillarte en un renuncio. Cuanto más pueda obtener de ti y del resto de contribuyentes, mejor saldrá su cuenta de resultados.

¿Qué plazo tengo para presentar el Modelo 347?

Además de tener claro cómo presentar el Modelo 347, el plazo, es decir, el cuándo se debe presentar también es clave.

El mes de febrero puedes marcar con el Modelo 347 en tu calendario, ya que deberás presentarlo antes de que febrero termine. El plazo oficial de presentación es del 1 de febrero al 28 de febrero de cada año como fecha límite (el 29 de febrero en el caso de años bisiestos 😉).

El Modelo 347 es una declaración anual, se presenta solo una vez al año.

Hacienda dice que es un Modelo «informativo», pero no dejes que esa palabra te despiste porque, aunque no tengas que pagar nada, es obligatorio.

Es necesario presentarlo si has hecho operaciones con clientes o proveedores cuyas cantidades totales durante el año superen los 3.005,06 euros.

Da igual si eres un profesional o una empresa, una sociedad o asociación con actividad económica, incluso es indiferente si tu caso es el de las comunidades de propietarios de los edificios.

En el caso de las comunidades de propietarios la luz, gasoil, combustibles, agua y seguros de las zonas comunes no se declaran en el 347.

Si superas los 3.005,06 euros en el año con la misma persona, te tocará presentar el Modelo 347.

Eso sí, como es una declaración informativa tu bolsillo de momento quedará intacto porque no hay que pagar nada. Repito, de momento.

Y lo vuelvo a repetir, Hacienda lo que está buscando es pillarte para así recaudar más.

¿Quiénes están exentos de presentar este Modelo?

No tienes que presentar el Modelo 347 si Hacienda ya tiene esta información a través de otras vías, por ejemplo:

- Si eres autónomo y emites todas las facturas con retención por IRPF, aunque hayas facturado a tus clientes importes superiores a 3.005,06 euros, no tendrás que presentar el Modelo 347 por tus ventas. Puede que sí por otras operaciones.

- Si ya estás inscrito en el Registro de Devolución Mensual (REMEDE), y presentas el IVA mensualmente en vez de hacerlo cada trimestre.

¿Qué ocurre si estás obligado y no presentas el modelo 347 o no sabes cómo presentar el Modelo 347? Pues que Hacienda te sanciona. La sanción mínima son 300 euros y la máxima 20.000 euros. Calcula 20 euros por cada dato que tendrías que declarar (artículo 198.1 LGT).

¿Cómo hago el cálculo para conocer si el importe de mis operaciones con un tercero supera los 3.005,06€?

Esto es clave también para saber cómo presentar el Modelo 347.

Sumas todos los importes de las operaciones hechas con el mismo proveedor / cliente durante el año, con IVA incluido.

Para los clientes toma como referencia cada uno de los NIF/CIF de los clientes a los que has facturado y suma.

Después para los proveedores suma cada una de las facturas recibidas con el mismo NIF/CIF.

El importe de cada operación incluye el total del precio con IVA (no te olvides del IVA a la hora de sumar), incluidos anticipos; y se restan las devoluciones, descuentos o bonificaciones.

Según la fecha en la que hemos contabilizado la factura (o justificante).

Ojo, no es la fecha de la factura recibida, sino cuando la contabilizas y te deduces el IVA de la factura. Por despiste o porque te llegó tarde puedes contabilizar la factura en un trimestre posterior.

Por ejemplo, si te facturan 1.000 euros con IVA de luz al mes —cosa fácil tal y cómo están las cosas— la suma total de esas facturas al cabo del año es de 12.000 euros —sin duda supera los 3.005,06 euros—.

Por tanto, en este ejemplo tendrás que indicar esos 12.000 euros en el Modelo 347 con la clave A (Adquisiciones de bienes y servicios superiores a 3.005,06 euros).

Recuerda declarar las subvenciones recibidas en el Modelo 347

Se trata de las subvenciones superiores a 3.005,06 euros. Se declaran con la clave B de entregas de bienes y prestaciones de servicios al asimilarse la subvención a un ingreso por ventas.

Cómo presentar el Modelo 347. Operaciones que no tienes que declarar en el Modelo 347

- Operaciones intracomunitarias – Las operaciones intracomunitarias tienen su propio Modelo, el Modelo 349 de operaciones intracomunitarias, por eso no se declaran en el Modelo 347.

- Las importaciones y exportaciones de mercancías, esto es, las realizadas con terceros países que no pertenecen a la UE.

- Cuotas de la Seguridad Social o de autónomos.

- Impuestos de ayuntamientos como IBI o IAE.

- Suplidos.

¿Cómo presentar el Modelo 347?

Ahora sí, vamos a los números para tener claro cómo presentar el Modelo 347.

Haz una tabla de cálculo con tu listado de los clientes/proveedores que superen los 3.005,06€, esto te será útil para hacer comprobaciones. Incluye una columna con el total y otras 4 columnas con cada uno de los trimestres (1T, 2T, 3T 4T).

En el Modelo 347 tienes que desglosar el importe en trimestres.

Hacienda quiere los importes por trimestres porque va a comprobar si coinciden con los que indicaste en las declaraciones trimestrales de IVA.

Recuerda que no hay que tener en cuenta la fecha de la factura recibida, sino la fecha del trimestre en que la declaraste en el 303, que no tiene por qué ser la misma.

Un consejito. Antes de hacer la declaración, es imprescindible que confirmes con tus clientes y proveedores los importes que ellos han contabilizado. Ten tu tabla de cálculo a mano y, con una llamada o un email, confirma que ellos van a declarar lo mismo que tú.

Recuerda que, con este modelo, Hacienda lo que pretende es cotejar datos, así que, si los importes que declaras y los que declara tu proveedor/cliente no son los mismos, es cuando salta el descuadre y pueden empezar los dolores de cabeza para ti.

Verás que es algo muy normal que durante el mes de febrero se desate una lluvia de llamadas y correos intentando comprobar los importes del 347. Te dejamos aquí un ejemplo de correo electrónico que puede serte útil para enviar:

Que los importes no coincidan es algo más habitual de lo que crees, sobre todo en los trimestres.

Imagínate que tu proveedor ha emitido una factura a final de mes y a ti te llega al siguiente.

No te da tiempo a incluirla en ese trimestre en el modelo 303 IVA, así que lo metes en el siguiente. Tu proveedor declara esa factura en el trimestre en el que la ha emitido, y tú en el siguiente. Es normal, no pasa nada o sí, depende.

Lo importante es que cuadre el importe total del año. Y sobre todo, lo más importante de todo es que lo que declares en el Modelo 347 coincida con lo que has declarado en el IVA (que ya has presentado el mes anterior, en enero). Tiene que cuadrar todo, sino Hacienda te llamará.

Si estás obligado a presentar esta declaración, también estás obligado a hacerlo de forma telemática en la sede electrónica de Agencia Tributaria. Así que, una vez hayas confirmado todos los importes de tu listado, ten listo tu certificado digital, DNI electrónico o clave PIN, y vamos al lío.

Puedes presentarlo en la página de la AEAT

Aquí te dejo el enlace de la Agencia Tributaria para presentar el modelo 347.

DESCARGAR mi «Guía sobre cómo presentar el Modelo 347».

Se trata de una guía valorada en 187 euros y que he decidido regalarte de forma totalmente gratuita, 187 euros.

Con esta guía puedes preparar el Modelo 347 de declaración anual de operaciones con terceras personas de forma fácil y presentarlo.

Con esta Guía podrás presentar el Modelo 347 de forma segura.

Recuerda: que el Modelo 347 no salga a pagar no significa que no sea muy importante presentarlo en plazo y bien.

Cubre el formulario para descargarte mi «Guía sobre cómo presentar el Modelo 347».

Guía para presentar el Modelo 347 de operaciones con terceros

![ABOGADO PARA RECURSO CONTRA HACIENDA [ÁLVARO SÁEZ]](https://mlgw227z1iku.i.optimole.com/cb:Y9FF.538a1/w:235/h:70/q:mauto/ig:avif/f:best/https://saez.law/wp-content/uploads/2021/06/LOGO-ABOGADO-IMPUESTOS.png)

Una guía muy completa. Me ha servido mucho ya que es la primera vez que tengo que hacer esta declaración y estaba muy perdida.

Muchas gracias por ponerlo a nuestra disposición.

Un saludo

Hola, Mónica. Gracias a ti por compartirlo.